Блог компании Иволга Капитал |Не худшая неделя для рынка акций. Но на серьезную тенденцию роста не рассчитываю

- 24 октября 2022, 03:56

- |

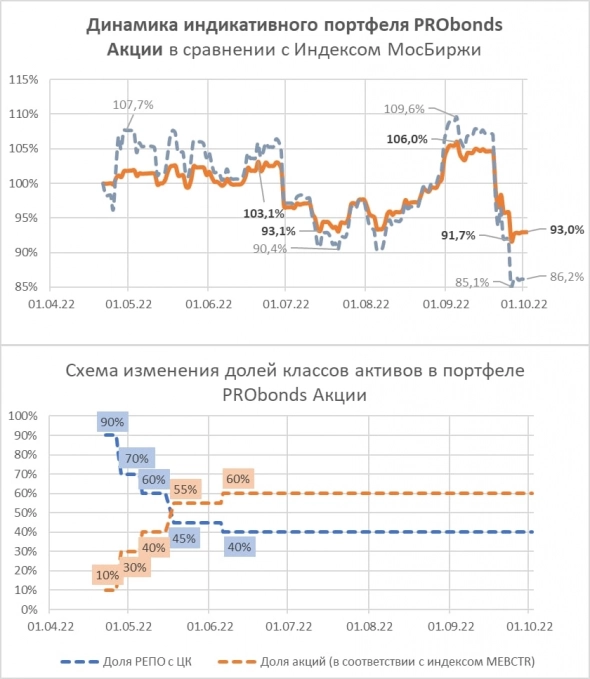

Во многом неожиданно, да еще и, можно сказать, в ответ на частичное военное положение (вслед за частичной мобилизацией), но рынок российских акций в последние дни заметно вырос. После еще более заметного падения.

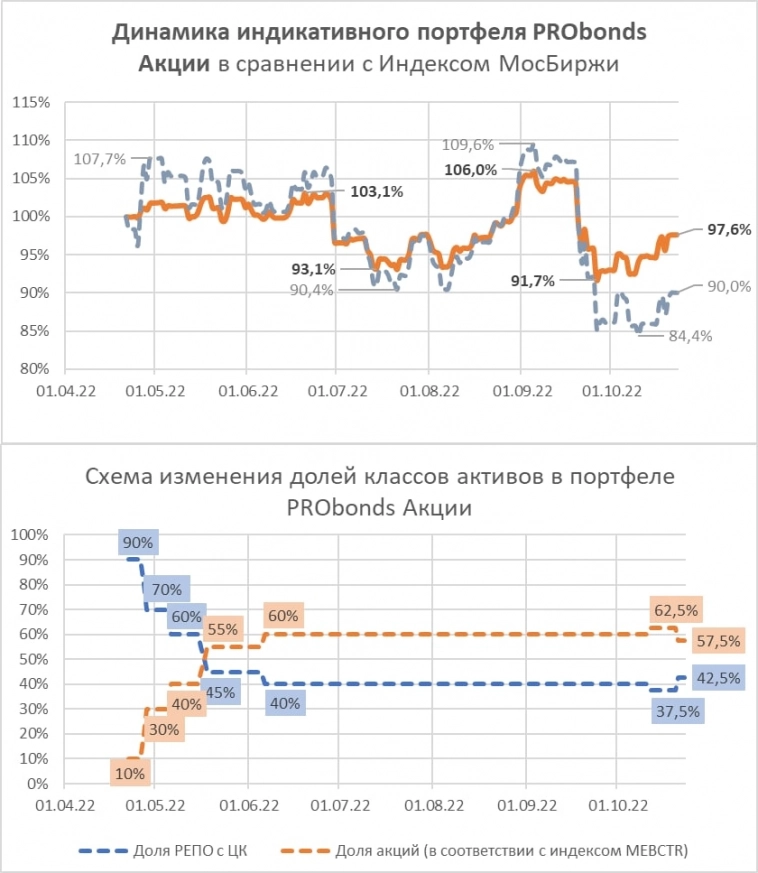

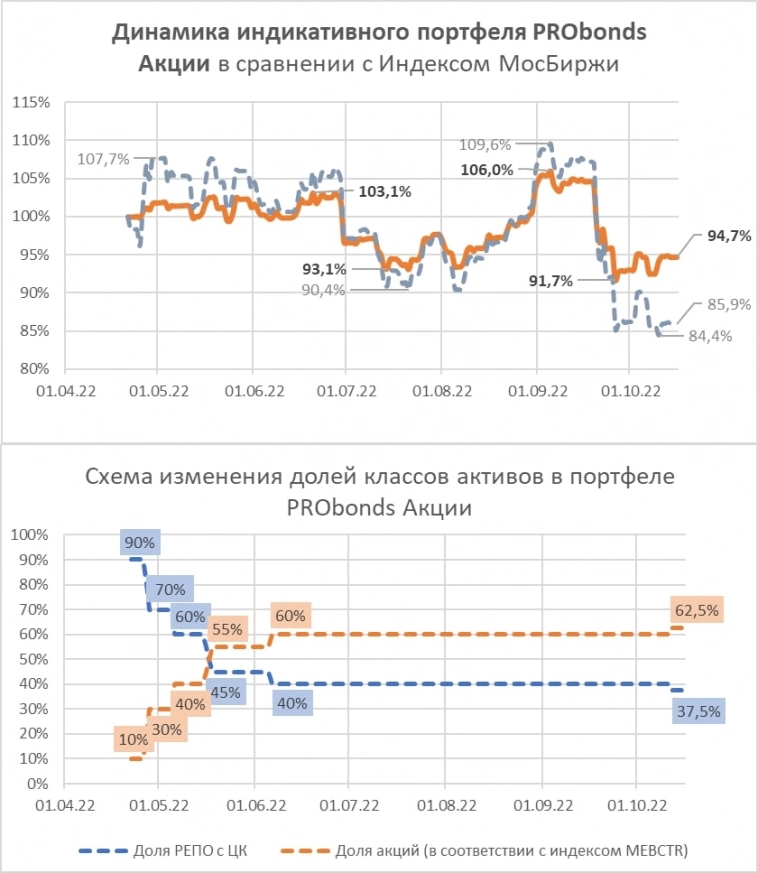

Самим падением я в некоторой мере воспользовался. 12 октября совокупная позиция в акциях в портфеле PRObonds Акции была увеличена. Хотя уже в пятницу 21 октября вновь уменьшилась до нейтральной величины.

Если говорить о перспективах и рынка, и портфеля, то из положительного – вероятный рост американских акций. Насколько будет силен эффект для рынка РФ, учитывая замкнутость отечественной финансовой и биржевой системы, неизвестно. Возможно, только настроение сможет поднять.

Из долгоиграющего отрицательного – рост налогового бремени для крупнейшего бизнеса при снижении дивидендов. Это в дополнение к потере рынков сбыта и капитала.

Когда портфель PRObonds Акции задумывался, он, по идее, должен был составить здоровую конкуренцию нашему классическому портфелю высокодоходных облигаций. За первые полгода своего ведения в силу приведенных отрицательных факторов не составил.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Доля акций в портфеле PRObonds Акции сегодня снижается с ~62,5% до 57,5%

- 21 октября 2022, 10:00

- |

Индикативный портфель PRObonds Акции — смешанный портфель, состоящий из отечественных акций и сделок РЕПО с ЦК. Для отражения динамики акций используется Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), для денежной части – индекс однодневных сделок РЕПО с ЦК (MOEXREPO) с учетом реинвестирования однодневной доходности. Цена сделок с акциями — средняя цен закрытия индекса MEBCTR на предыдущей и текущей сессии. Транзакционные издержки вычитаются из результата и составляют 1% годовых от средних активов портфеля.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Блог компании Иволга Капитал |Сделки в портфеле PROobnds ВДО. + Группа ВИС

- 21 октября 2022, 08:45

- |

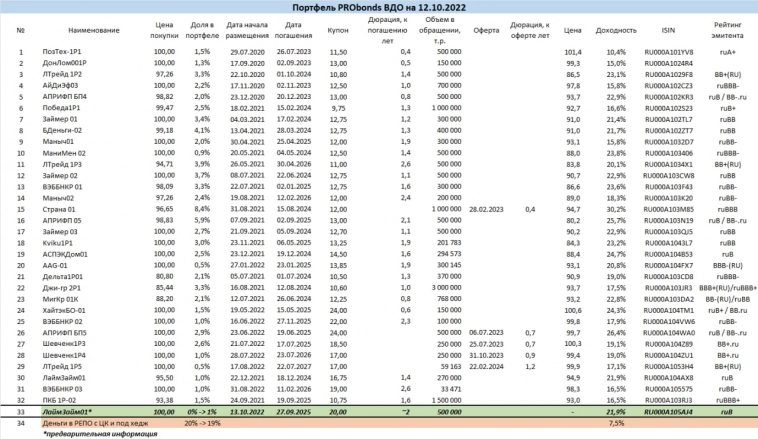

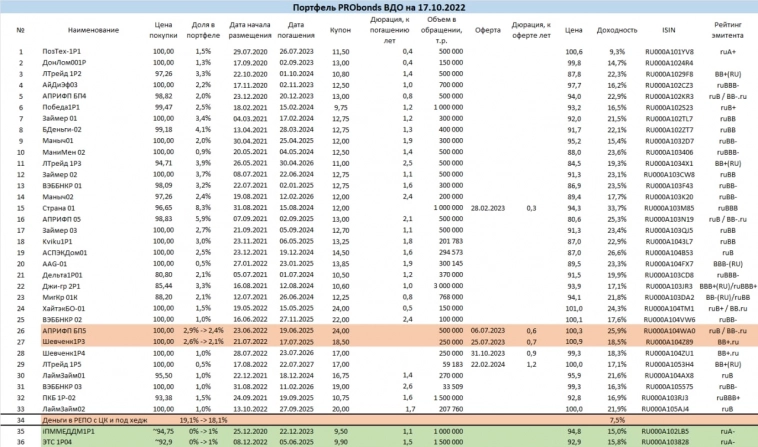

На текущей неделе уже публиковалась информация о сокращении в портфеле PRObonds ВДО облигаций АПРИ Флай Плэнинг, АО им. Т.Г. Шевченко (кстати, вчера эмитент загасил дебютный выпуск, размещенный в октябре 2019 года), Позитив Технолоджиз. Причины двух первых сокращений – снижение избыточных долей эмитентов в портфеле. Что касается Позитива, то доходность его бумаг конкурирует с ОФЗ, а не с ВДО.

Кроме того, со вторника в портфель добавляются бумаги Промомеда и ЭТС, а со среды – увеличивается вес ПКБ.

Действия преследуют 2 неизменные цели – повышение кредитного качества портфеля (добавляются облигации рейтингов не ниже BBB+) и, что приоритетнее, повышение ликвидности. Ликвидность через диверсификацию.

Следуя целям, с сегодняшнего дня в портфель добавляются облигации Группы ВИС (краткое наименование выпуска ВИС Ф БП01), рейтинг А от Эксперт РА и АКРА, у АКРА с негативным прогнозом. Пока что бумага покупается на 1% от активов портфеля. Покупка в течение ближайших 5 сессий равными долями по рыночным ценам.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле PRObonds ВДО. Сокращение доли облигаций Позитив Технолоджиз, рост доли облигаций ПКБ

- 19 октября 2022, 08:25

- |

В дополнение к вчерашнему пулу сделок еще две:

— С сегодняшнего дня в течение 5 сессий с 1,5% до 1% от активов сокращается доля в облигациях Позитив Технолоджиз (строка 1 в таблице).

— И аналогичным образом с 1,5% до 2% увеличивается доля в облигациях ПКБ (строка 32 в таблице).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Портфель ВДО. Сделки диверсификации: минус АПРИ и Шевченко, плюс Промомед и Энерготехсервис

- 18 октября 2022, 08:39

- |

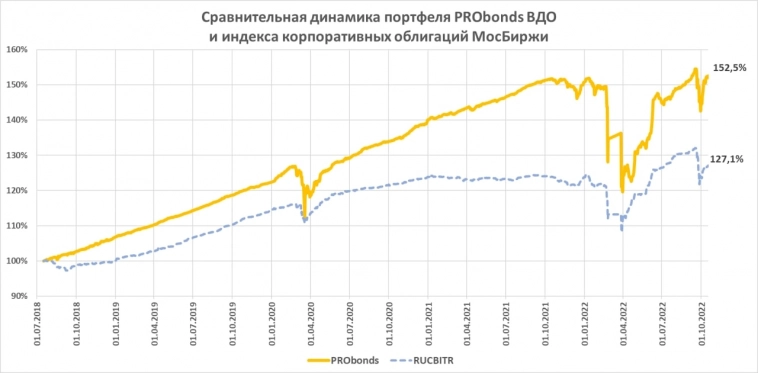

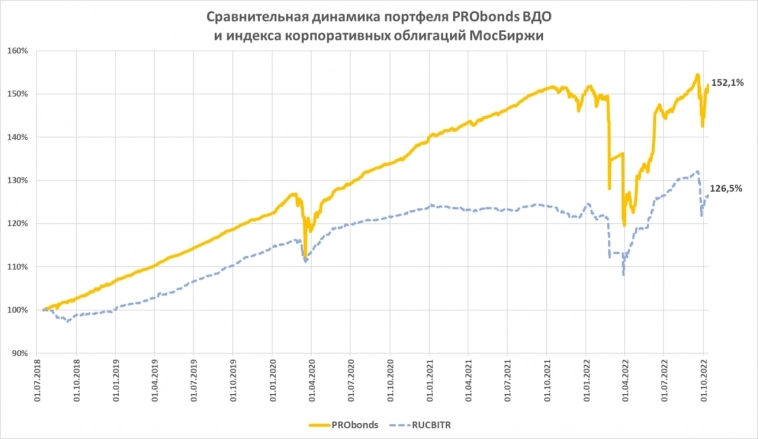

Настроения 3-4 недели назад и портфельные результаты по итогам этих недель отличаются разительно. После стремительного падения портфель PRObonds ВДО показал аналогичный по амплитуде и динамике рост. Просадка почти полностью компенсировано. Прирост портфеля с учетом комиссий с начала его ведения – 152,5%, с начала 2022 года – 1,2%. Последнее означает, что с высокой вероятностью портфель PRObonds ВДО закроет этот злополучный год с прибылью выше 5%.

( Читать дальше )

Блог компании Иволга Капитал |Возможно, погорячился с увеличением доли акций в портфеле

- 17 октября 2022, 08:43

- |

Вероятно, я погорячился. 12 октября в портфеле PRObonds Акции нарастил вес акций (портфель смешанный, и акции, и деньги, размещаемые в РЕПО с ЦК). Сам прирост веса акций небольшой, до 62,5% от активов. Но, вероятно, лишний.

Непохоже на то, что тренд падения рынка отечественных акций сломлен. Не думаю, что и потенциал их вероятного снижения велик. Но на рост сейчас не ставил бы.

Создание портфеля акций в апреле делалось с учетом уже прошедшего падения рынка, а упал он на тот момент от пика 20 октября 2021 года на 48%, с 4 287 п. до 2 232 п. по Индексу МосБиржи.

Однако, пока портфель ведется, фондовое падение продолжается, и Индекс МосБиржи на прошлую пятницу – это уже 1 950 п., еще -13%.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds ВДО. Плюс и Лайм-Займ

- 13 октября 2022, 08:59

- |

Событийный фон последних 3-4 недель – фон антирыночный. Закономерно спровоцировавший падение акций и облигаций.

Но биржевое ценообразование – ценообразование ожиданий. А они были наихудшими пару недель назад. Дальше началась адаптация. Так что и минимумы отечественных бумаг – это минимумы сентября. В октябре, по меньшей мере, в сегменте высокодоходных облигаций идет заметный отскок вверх. Падение, спровоцированное референдумами и мобилизацией, в большей степени выкуплено.

Индикативный портфель PRObonds ВДО вновь вернулся в прибыль с начала 2022 года: на 12 октября прирост составил 1,8%. Возвращаются шансы на закрытие этого года с результатом выше 5%.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции. Рост доли акций

- 12 октября 2022, 08:01

- |

И все-таки в портфеле PRObonds Акции совокупная доля самих акций (в пропорциях индекса МосБиржи голубых фишек) сегодня увеличится до 62,5%. Актуальное распределение доли акций по отдельным бумагам приведено во вчерашнем материале (https://t.me/probonds/8433). Предыдущее соотношение акций и денег было зафиксировано на уроне 60%/40% еще 6 июня. За это время фондовый рынок снизился, и фактический вес акций в портфеле ушел к 56%. Так что сегодняшний его прирост не так и мал. Причина увеличения не оригинальная: рынок упал, портфель оказался существенно лучше рынка. И нужно в большей степени зафиксировать это преимущество. Да, просадка портфеля в случае нового фондового падения будет больше. Но без зависимости от отечественного рынка акций, насколько бы искалеченным он сейчас ни был, портфель не существует.

Индикативный портфель PRObonds Акции — смешанный портфель, состоящий из отечественных акций и сделок РЕПО с ЦК. Для отражения динамики акций используется Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), для денежной части – индекс однодневных сделок РЕПО с ЦК (MOEXREPO) с учетом реинвестирования однодневной доходности. Цена сделок с акциями — средняя цен закрытия индекса MEBCTR на предыдущей и текущей сессии. Транзакционные издержки вычитаются из результата и составляют 1% годовых от средних активов портфеля.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции. Вклад дивидендов

- 11 октября 2022, 08:02

- |

Портфель PRObonds Акции, что не удивительно, продолжает минусовать. За почти полгода ведения (старт портфеля дан 22 апреля) результат -6%. И всё-таки это только -6%. Ценовой индекс МосБиржи упал за это время на 15,6%.

Компенсаторами безудержного падения отечественного рынка акций для портфеля стали значительная доля денег, размещаемых в РЕПО с ЦК (ставки сейчас ближе к 8% годовых) и дивиденды.

Увы, ни то, ни другое не вывело портфель в прибыль. Но, по меньшей мере, сделало его лучше индекса МосБиржи на 9% на данный момент.

Если рынок начнет восстанавливаться, опережение портфелем индекса уменьшится. Но оно не обнулится: процентные и купонные платежи накапливаются. Так что вновь без изменений доли акций и денег.

( Читать дальше )

Блог компании Иволга Капитал |Рынок акций еще -6%. Портфель акций еще -3%

- 03 октября 2022, 08:07

- |

Политическая повестка обусловила новый обвал рынка акций на ушедшей неделе. Еще -6% по Индексу МосБиржи.

Портфель PRObonds Акции демпфировал часть падения, его потери -3%.

Всего с начала своего ведения 22 апреля сего года портфель сократился на -7%. При этом падение Индекса МосБиржи составило -13,8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал